よんせみ

よんせみかんちさんの著書『ほったらかしで年間2000万円入ってくる超高配当株 投資入門』を読みましたので、

今回はその感想・評価、銘柄選びの方法について本記事ではお伝えします。

かんち式を参考にして、実際に私が選んだ銘柄も併せて紹介しますね。

X(旧Twitter)フォロワーが6.5万人の、超有名な個人投資家かんちさん(@kanti990)。

かんちさんは元消防士で、49歳に早期退職。それ以降は専業投資家に転身し、62歳の現在では総資産が8億円を越えられています。

2011年の退職時の資産が約1億8千万円(この時点で十分すごい)で、13年後の2024年には8億円越えなので資産が約4.4倍。とんでもないスゴ腕の投資家さんです。

しかもかんちさんは資産の半分は高配当株のポートフォリオなので、配当金だけで年間2,000万円もあるそうです。

日本人サラリーマンの平均年収が約400万円なので、配当金だけでその5倍も…!!

そんなかんちさんが投資法を解説した書籍『ほったらかしで年間2000万円入ってくる 超★高配当株 投資入門 「自分年金」を増やす最強の5ステップ』を出版。

高配当株投資を実践中の私も、かんちさんがどんな手法で投資を知りた買ったので、早速購入して読んでみました。

結論、かんちさんの投資法が知れたのはもちろん良かったのですが、彼の1日のタイムスケジュールを知れたのも私にとっては大きな成果物でした※。

※本書では投資法以外にも、かんちさんの1日の過ごし方についても詳しく紹介されています。

将来、自分が60代になった時にどんな毎日を過ごすべきか、FIRE済みの先輩投資家さんの体験談はすごく参考になりますからね。

それに「私もこんな生活をしたいなぁ」という憧れの気持ちは、投資を続ける強い原動力になります。

実際に本書でかんちさんがジムでの筋トレやテニスを楽しみながら、投資を続けている生活スタイルを知り、「私も早くそのステージにたどり着きたい!」という気持ちが湧きましたから。

そういう意味で投資法を学ぶだけでなく、やる気を奮い立たせるためにも活用できる1冊です。

なお今回の記事では、本書で解説されている『かんち式の銘柄選び』について、その概要をお伝えします(おそらく多くの方が一番気になっていると思いますので)。

さらに『かんち式』を参考にして、私が実際に投資を決めた企業も紹介しますね。

▼おすすめ投資本レビュー▼

【かんち式】高配当株のスクリーニング&投資銘柄の見つけ方

早速ですが、本書で解説されているかんち式の銘柄選びの方法について概要をお伝えします。

※紹介する銘柄選びの手順はかんち式を元に、銘柄のスクリーニングがしやすいように手順を私がアレンジしたものです。正しいステップやスクリーニング基準を知りたい方はぜひ本書をご覧ください。

かんち式の銘柄選びは次の2つの手順に沿って進めます。

【1】4つの指標でスクリーニング

↓

【2】スクリーニングした銘柄から増収・増益・増配している企業を選ぶ

では【1】【2】のそれぞれについて、詳しく確認していきましょう。

【1】4つの指標で銘柄をスクリーニング

まずは次の4つの指標を元に、銘柄をスクリーニングします。

- 配当利回り

- PER×PBR(ミックス係数)

- ROE(自己資本利益率)

- EV/EBITDA

各指標の詳細は以下の通りです。

1.配当利回り

文字通り株式から貰える『配当金の利回り』です。

高配当株投資家で、この指標を見ずに投資をしている人はいません。そのぐらい重要な指標です。

今回は利回り3.5%以上の株を高配当株として、スクリーニングしました。

2.PER×PBR(ミックス係数)

『PER』は株価収益率で、株価が1株あたりの利益の何倍になっているかを表す指標。

『PBR』は株価純資産倍率で、株価が1株あたりの純資産になっているかを表す指標。

どちらも株価の割安さを表す指標であり、低いほどその株価が割安と言えます。

かんち式ではそれらを掛け合わせた『ミックス係数(PER×PBR)』を銘柄選びに活用します。

今回はミックス係数15倍以上を除外して、スクリーニングしました。

3.ROE(自己資本利益率)

『ROE(自己資本利益率)』は、企業が自己資本に対してどのくらいの割合で利益を生み出しているかを表す指標。

この数値が高いほど効率的に利益を上げられている優秀な企業と言えます。日本株(日経平均株価)のROEはおよそ8%です。

今回は平均よりも高い12%を基準とし、それより高いROEの銘柄をスクリーニングしました。

3.EV/EBITDA

『EV/EBITDA』は『EV(企業価値)』を『EBITDA(利払い・税引き・償却前利益。読み方:イービットディーエー、エビーダ)』で割った指標です。

『EV/EBITDA』は日本人には馴染みが少ない指標ですが、米国の投資家やアナリストは参考にしている方が多いです。

構成する要素の内、分子の『EV(企業価値)』は『時価総額+有利子負債-現金および預金』で計算できます。

一方、分母の『EBITDA(利払い・税引き・償却前利益)』は企業を評価する国先的な指標の1つであり、『営業利益+減価償却費』で求められます。

つまり『EV/EBITDA』は、『EV(企業価値)』が『EBITDA(利払い・税引き・償却前利益)』の何倍かを表す指標。

これが小さいほど企業を買収した際に、元を取れる年数が短くなるので株価が割安というわけです。15倍なら15年で元が取れる計算です。

今回は10倍を目安にスクリーニングしました。

スクリーニングに独自でプラスした指標

なお私は上記の指標にプラスして、『配当性向』もスクリーニングに活用しました。

具体的には配当性向が40%以下の銘柄のみ抽出しています。

『配当性向』とは利益の内、何パーセントを配当金に使っているかを示す指標。

例えば1株あたりの利益(EPS)が100円で、配当金で30円なら配当性向は30%となります。

配当性向を指標に追加した理由は、この数値が高すぎるで今後の増配する余地が小さくなるからです。

高配当株投資において増配は資産を増やす重要なポイント。それにマイナスの影響を与える可能性の高い配当性向の小さい株は除外したかったのが配当性向を指標に組み込んだ理由です。

今回は配当性向が40%以下の銘柄のみを抽出しました。

このようにそれぞれの投資家のオリジナリティを付け加えらえるのも、銘柄選びの楽しいところですよね。

また各種指標から銘柄のスクリーニングする際には『バフェット・コード』『マネックス銘柄スカウター』※などが便利です。

※『バフェット・コード』は無料、『マネックス銘柄スカウター』はマネックスの証券口座を持っていれば無料で使えます。今回のスクリーニングではバフェットコードを活用しました。

2.スクリーニング銘柄から増収・増益・増配の3つを満たす企業を選ぶ

次のステップでは先ほどスクリーニングした銘柄の中から、『増収・増益・増配』の3つを全て満たす企業をピックアップします。

- 増収…売上の増加

- 増益…当期純利益の増加

- 増配…配当金の増加

いくら高配当株であっても、それが一時的になものでは意味がありません。

個人が高配当株投資で資産を増やすポイントは、高配当が続く(できれば増配)の銘柄を持ち続けること。

だから配当金の源泉となる『売上』と『利益』が増加し、それが『増配』として配当金に反映されているのが重要です。

なお増収・増益は『マネックス銘柄スカウター』で、増配は『IR BANK』の配当金の推移から簡単に確認できますよ(どちらも利用は無料)。

参照:IR BANK

以上がかんち式での銘柄選びの流れとなります。

私も実際にこの方法で銘柄選定をしましたが、すごくシンプルで投資初心者の方も実践しやすいわかりやすい方法だなと感じました。

次は『かんち式』を参考に私が選定した銘柄を紹介しますね。

かんち式・高配当株の銘柄選定方法を私が選んだ2つの銘柄

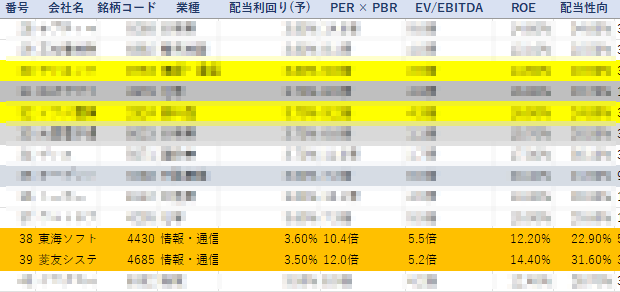

かんち式を参考にして、実際に私が投資対象に選んだ銘柄がこちら↓(画像をクリックすれば拡大します)

オレンジマーカーで塗りつぶしをした『東海ソフト(4430)』と『菱友システムズ(4685)』が私が投資した企業です。

🌸本日の高配当株スポット購入

— よんせみ@毎日S株コツコツ投資 (@yonsemi) June 10, 2024

✅東海ソフト×30株

✅菱友システム×10株

いずれも

配当利回り3.5%越え📈

増収・増益・増配(予定)📈

ROEは12%以上📈

株価が下がれば買い増しの予定😇#高配当株 pic.twitter.com/r3e1LKb0Gi

東海ソフト×30株(38,370円)、菱友システム10株(35,400円)を購入しました。

ではそれぞれの企業の各種指標と配当金の推移について、確認してみましょう。

1.東海ソフト(4430)

- 株価:1,270円

- 時価総額:6,016(百万円)

- 配当利回り:3.6%

- PER×PBR(ミックス係数):10.4倍

- ROE(自己資本利益率):12.2%

- EV/EBITDA:5.5倍

- 配当性向:22.9%

※データは本記事執筆時点のものです

■配当金の推移(2020年以降)

| 年度 | 配当金 |

|---|---|

| 2020年5月 | 15円 |

| 2021年5月 | 15円 |

| 2022年5月 | 16円 |

| 2023年5月 | 35円 |

| 2024年5月 | 45円(予想) |

ミックス係数、EV/EBITDAなど株価の割安さを示す指標がいずも高水準。

2020年以降は増配傾向で、一度も配当金は前年を下回ったことがありません。それに配当性向が22.9%とまだまだ低い。

また有利子負債が減り続けており、財務状況も良好なのも高評価のポイントです。

それらの点を考慮して、大きく株価が下がることはなく増配の余地もあると判断して投資を決めました。

2.菱友システムズ(4685)

- 株価:3,540円

- 時価総額:22,596(百万円)

- 配当利回り:3.5%

- PER×PBR(ミックス係数):12.0倍

- ROE(自己資本利益率):14.4%

- EV/EBITDA:5.2倍

- 配当性向:31.6%

※データは本記事執筆時点のものです

■配当金の推移(2020年以降)

| 年度 | 配当金 |

|---|---|

| 2020年3月 | 55円 |

| 2021年3月 | 60円 |

| 2022年3月 | 75円 |

| 2023年3月 | 90円 |

| 2024年3月 | 120円 |

| 2025年3月 | 125円(予想) |

ミックス係数、EV/EBITDAのいずれもが高水準で株価は割安です。配当性向も31.6%で、今後の増配余地も十分あります。

さらに素晴らしいのが増配実績。2020年以降は配当金の減配や維持はなく、常に増配。2025年の増配の予定です。

菱友システムズ(読み方:りょうゆうしすてむず)は三菱グループであり、主な取引先もそのグループ企業。

株価は割安な上に優良な顧客にも恵まれているので、今後のさらなる増収・増益・増配を期待し投資を決めました。

まとめ

今回はかんちさん著『ほったらかしで年間2000万円入ってくる 超★高配当株 投資入門』の感想と評価、さらには本書を参考に私が実際に投資をした銘柄をお伝えしました。

なお本書をおすすめする方は、次の項目に当てはまる方たちです。

- かんちさんの投資方法を知りたい

- 60代FIRE達成者のリアルな生活を知りたい

- 売買を繰り返すのではなく長期投資が好き

- 老後の生活資金に不安がある

- かんちさんの主要な保有銘柄を知りたい

- かんちさんおすすめの銘柄を知りたい

- 配当金生活に憧れている

冒頭でもお伝えした通り、本書はかんちさんの投資方法や保有銘柄を知れるだけでなく、かんちさん一日生活スタイルもわかります。

そのためFIREやセミリタイア達成者のリアルな生活を知りたい方にもおすすめの書籍。

個人的には買って良かった、大満足の内容でした!

なお私が本書を参考にして投資した銘柄は『東海ソフト(4430)』と『菱友システムズ(4685)』。約定単価は以下の通りです。

- 東海ソフト(4430):1,270円

- 菱友システムズ(4685):3,540円

投資額は4万円弱ずつと決して大きくはありませんが、今後どんな値動きをするのか楽しみにしています。

お読みいただきまことにありがとうございました。

今回買った株が書籍代を余裕で回収するぐらい伸びると信じています♪